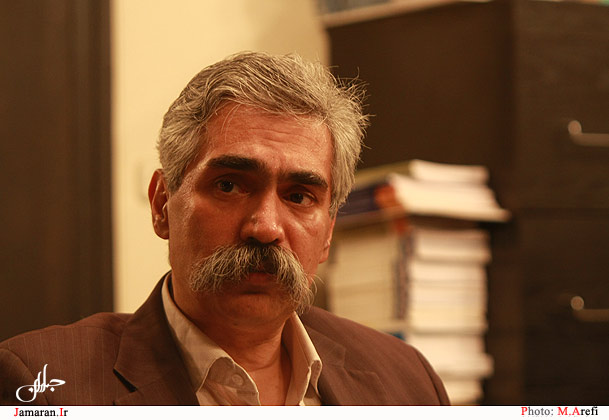

«به همان اندازهاى که قرض به ربا محکوم است، به همان اندازه قرض به حسنه و بدون ربا و همین طور قرض دادن به همان اندازه مطلوب است.» (صحیفه امام،ج12،ص427و428)این سخن امام خمینی (س) است، که در واقع دولت و کشور را به سوی بانکداری بدون ربا دعوت می کند.بیژن بیدآباد، اقتصاددان و اقتصادسنج یکی از افرادی است که بر بانکداری بدون ربا تحقیق و پژوهش بسیاری کرده و در نهایت موفق به ارائه طرح بانکداری راستین یا بانکداری مشارکت در سود و زیان شده است. در واقع به گفته خودش در راستای اصلاح بانکداری کشور در چارچوب بانکداری اسلامی، بانکداری راستین را طراحی کرده است.

«به همان اندازهاى که قرض به ربا محکوم است، به همان اندازه قرض به حسنه و بدون ربا و همین طور قرض دادن به همان اندازه مطلوب است.» (صحیفه امام،ج12،ص427و428)این سخن امام خمینی (س) است، که در واقع دولت و کشور را به سوی بانکداری بدون ربا دعوت می کند.بیژن بیدآباد، اقتصاددان و اقتصادسنج یکی از افرادی است که بر بانکداری بدون ربا تحقیق و پژوهش بسیاری کرده و در نهایت موفق به ارائه طرح بانکداری راستین یا بانکداری مشارکت در سود و زیان شده است. در واقع به گفته خودش در راستای اصلاح بانکداری کشور در چارچوب بانکداری اسلامی، بانکداری راستین را طراحی کرده است.به عقیده او مشکل اصلی اقتصاد امریکا و اروپا که آنها را به مرحله بحران نزدیک کرده، مشکل ساختارهای مالی و بانکی این کشورهاست که با بانکداری راستین قابل اصلاح است.

امام خمینی (س) هم کوچ کردن بانکداریی را می خواست که ربا در آن جریان دارد: « و شما تکفل به یک امر بسیار بزرگى کردید و انشاءاللّه با اعمال شما و امثال شما ربا از مملکت اسلامى کوچ مىکند. لکن توجه به خودتان باید داشته باشید.» (همان، 428 )

به عنوان اولین سوال؛ اگر بخواهیم مقدمهی تاریخی برای ورود بانکداری اسلامی به ایران متصور شویم، آن چه نقطه ای است؟

قبل از انقلاب تعداد بسیار زیادی از بانکها، خصوصی بودند و دولتی شدن کلیهی بانکها مطرح شد. حذف ربا در اذهان همه دولتمردان ابتدای انقلاب بود. به ویژه آنقدر به این موضوع توجه داشتند که بسیاری از اعضای هیئت دولت موقت آقای بازرگان اظهار میکردند که اگر ربا حذف نشود، ما استعفا خواهیم داد. موضوع مد نظر آنها مشخصاً در ارتباط با مصادره بانکهای خصوصی و دولتی شدن آنها مطرح میشد. این موضوع از همان نخستین ماههای سال 1358 مد نظر قرار داشت و تا سال 1361 همچنان در کش و قوس نظریات و دیدگاههای مختلف بود. بانکها مصادره شدند، و بسیاری از بانکهای خصوصی در بانکهایی مثل بانک ملت ادغام گردیدند، ولی عملکرد بانکی، همان عملکرد بانکی قبل از انقلاب بود؛ یعنی تمام سیستم بانکداری برمبنای ربا کار میکرد.در سال 1361 تلاش زیادی به عمل آمد تا پیشنویس لایحهای تدوین شود و در نهایت در سال 1362 به عنوان قانون عملیات بانکی بدون ربا تصویب شد و در سال 1363 به اجرا درآمد. در ابتدا، قرار بر این بود که این قانون فقط به مدت پنج سال اجرا شود، ولی تا به حال همچنان مورد استفاده قرار میگیرد.

چرا پنج سال؟

به دلیل این که خود نویسندگان و تصویب کنندگان آن میدانستند که این قانون، بسیار ضعیف است و البته الان هم علیرغم تمام آییننامههای و دستورالعملهای اجرایی که برای آن نوشته شده ضعیف هست. البته تا آن زمان در دنیا تجربهای در زمینهی انجام عملیات بانکی بدون ربا، شکل نگرفته بود. در واقع در دنیا سابقه نداشت که یک کشور سیستم یکپارچه بدون ربا را آزمایش کرده باشد. در نتیجه تجربهای وجود نداشت تا قانونی سنجیده براساس آن وضع شود.

قانون عملیات بانکی بدون ربا، راه حل و راهکارهای بانکی را تعریف نکرد. فقط چند عقد را تعریف کرد که مستنبط از کتاب شرایع الاسلام محقق حلی بود، که این عقود امروز با نام عقود مبادلهای، مشارکتی و قرض الحسنه طبقهبندی شدهاند. البته اگر دقت کنیم میبینیم قانون مدنی ما هم بیانی دیگر از همین کتاب است و دیگر فقها حتی آیت الله خمینی در کتاب تحریر الوسیله مفاد همین کتاب را بسط دادهاند. این کتاب متعلق به قرن هفتم هجری است. بیشتر از این کاری انجام نشد و بانکها باید عملاً این قانون را به گونه ای تفسیر میکردند و عملیات بانکی خود را با آن تطبیق میدادند، اما این توانایی را نداشتند. همین طور این موضوع تا کنون ادامه پیدا کرد و موفقیت بارزی در آن حاصل نشد. از سال 1363 که قانون عملیات بانکی بدون ربا شروع به کار کرد و صدماتی که این قانون به کل کشور و نه تنها نظام بانکی زد؛ واقعا قابل شمارش نیست. برای مثال بخشی از قانون تجارت که از قانون تجارت فرانسه اخذ شده و در مورد اوراق قرضه است و پذیره نویسی شرکتها را از طریق بانکها برای تأمین مالی منابع پیشبینی میکند معارض این قانون قرار گرفت و در عمل نسخ شد.

قانون عملیات بانکی بدون ربا، با ربوی شمردن اوراق قرضه عملاً آنها را از چرخه خارج کرد. البته از چرخه خارج کردن، به دلیل ربوی بودنشان بود و در یک نظام بدون ربا، این اوراق قابل استفاده نبود و عملاً از چرخه خارج شد. اشکال این قانون این بود که جایگزینی برای اوراق قرضه تعریف نکرد. در نتیجه بخش عمدهای از قانون تجارت از کار افتاد. تامین مالی شرکتهای خصوصی، شهرداریها، سازمانها، بنیادها و حتی خود دولت از لحاظ شیوه تامین مالی دچار اشکال شد. این نکته از لحاظ مسائل سیاستهای پولی بانکداری مرکزی بسیار حائز اهمیت است. چون اگر بانک مرکزی جایگزین مناسبی برای آن نداشته باشد، نمیتواند حجم پول را مدیریت و کنترل کند. در نتیجه هم در این سی و چند سال شاهد بودیم که همواره نرخ تورم بالا بود و بانک مرکزی با این که میدانست تورم در ایران منشا پولی دارد، نتوانست حجم نقدینگی را کنترل کند. این موضوع باعث افزایش مداوم سطح عمومی قیمتها در اقتصاد کشور شد. همانطور که دیده میشود در سی سال گذشته، همچنان قیمتها رو به افزایش بوده و قطع یقین هم مسئول این موضوع بانک مرکزی و محدودیتهای قانون عملیات بانکی بدون ربا در این ارتباط است. در واقع با خرید و فروش اوراق قرضه در بازار، بانک مرکزی میتواند بر حجم نقدینگی اثرگذار باشد. یا این که دولت میتواند توسط اوراق قرضه تامین مالی کند یعنی وقتی دچار کسری بودجه میشود، بر بانک مرکزی فشار نیاورد تا پول چاپ کند. بلکه با انتشار اوراق قرضه از اقتصاد قرض میگیرد و بعد قرضش را در سررسید اوراق بازپرداخت میکند. در حالی که وقتی دولت امکان استفاده از اوراق قرضه را ندارد، چنین مکانیزمی برایش مهیا نیست. نتیجه این شد که سیاستهای مالی نیز همانند سیاستهای پولی، دچار ناتوانی شدید شدند. قانون عملیاتی بانکی بدون ربا مسبب چنین رخدادی بود؛ به دلیل این که جایگزینی برای اوراق قرضه در نظر نگرفت.

یا مثال دیگر این است که قانون عملیات بانکی بدون ربا همان مفهوم قرض در قانون مدنی را با نام قرض الحسنه مجددا معرفی کرد که هیچ مصداقی از قرض الحسنه که در قرآن دارد را نیز با خود ندارد. قرض الحسنهای که قانون عملیات بانکی تعریف میکند همان قرض است که در قانون مدنی آمده است. این موضوع در مرحله قانوننویسی یک اشتباه قابل قبول نیست.

البته بانکها تلاش کردند برای این قانون آیین نامهها و دستورالعملهای اجرایی بنویسند. بانک مرکزی هم در این ارتباط تلاشهایی کرد، ولی عملاً فقط باعث تفسیر عقود شد. تفسیر عقود خود را در شکل قراردادها نشان داد و در قراردادهای بانکی مختلف به اشکال مختلف ظاهر شد، هر بانکی تفسیر خاصی از این عقود ارائه داد.

چون بانکها آمادگی کافی برای اجرای چنین قانونی را نداشتند، مبتلا به مصائب عجیبی شدند. این مصائب جدید، ورود مجدد ربا و نرخ بهرهی ثابت در تمام عقود بانکی بود. یعنی همزمان با به یدک کشیدن نام عملیاتی بانکی بدون ربا، عملا با سیستم ربوی کار کردند.

از برآیند صحبتهایی که کردید، مشخص شد نظام بانکی ما نه متعارف است (چون نرخ بهره دستوری تعیین میشود) و نه بدون ربا، (چون بهره دریافت میشود) میخواهم از شما بپرسم نام این نظام چیست؟

این نظام، «ملغمه»ای است که قانون عملیات بانکی بدون ربا به سیستم بانکی کشور تحمیل کرد و صدماتی از وجوه مختلف به بانکها و اقتصاد زد. در حال حاضر، عقود به شکل صوری استفاده میشود، حتی در بستهی سیاستی- نظارتی بانک مرکزی هم که از چند سال پیش همه ساله تصویب میشود، دیده میشود که حتی برای عقود مشارکتی نرخ بهرهی ثابت تعیین میشود. در حالی که این چگونه مشارکتی است که نرخ بهره ثابت از پیش تعیین شده داشته باشد؟ در باقی قسمتها هم به همین شکل است. هم در بخش سپردهگذاری و هم در بخش تسهیلات، تنها ظاهر عقود به شکل شرعی استفاده میشود ولی عملا همهی آنها ربوی هستند. برای مثال، به شما گواهی مشارکت (که ابزار متحول شدهای نسبت به اوراق قرضه بود)، پیشنهاد میشود. ولی در عمل به شما میگویند نرخ بهره علی الحساب مثلاً 16 درصد و نرخ بهره قطعی 16.25 درصد. یا در مورد سپردهگذاریها دیده میشود که یک نرخ علی الحساب تعریف میشود و بعد آن را قطعی میکنند. که بسیاری از سالها، این نرخها قطعی هم نشده و همان نرخهای علی الحساب قطعی تلقی شدند.

قراردادهای تسهیلات هم مشکلات مشابه دارند. حتی من قراردادهایی به ویژه در بانکهای خصوصی دیدم که در آنها نرخ بهره، بر اساس نظر بانک معین شده بود؛ یعنی نوشته بود که رقم نرخ بهره طبق دستورالعملهای بانک تعیین میشود. این موضوع مثل این است که بنویسیم طبق نظر آقای رییس. این موارد، نه تنها ربا را شامل میشود، بلکه غبن، ظلم و غرر که در بانکداری اسلامی ممنوع است، را هم به همراه دارد.

یعنی بانکهای خصوصی هیچ ارجحیتی نسبت به بانکهای دولتی ندارند؟

پدیدهی بانکهای خصوصی، از دهه هفتاد به بانکداری ایران اضافه شد. این بانکها هیچ ارجحیتی نسبت به بانکهای دولتی ندارند، بلکه در بانکهای خصوصی مشاهده شد که شرایطی که قانون عملیاتی بدون ربا فراهم کرده بود بهشت بانکی برای بانکداران خصوصی بوجود آمد. نرخهای بهره بالا، نظارت کم و عقود سردرگمی که هرکس میتواند از آن تأویل و تفسیری ارائه دهد عملاً باعث شد تا بانکهای خصوصی بازار پول کشور را به نفع خودشان مورد استفاده قرار دهند. در این بهشت بانکی، ابتدا چهار بانک خصوصی به شکل رانت جویانه از این منافع استفاده کردند. در سالهای گذشته تعداد بانکهای خصوصی به شدت افزایش یافت. اگر بانکهای دولتی لااقل انگیزه حذف ربا را داشتند، بانکهای خصوصی به هیچ وجه این انگیزه را هم نداشتند. بلکه هدفشان استفاده شدید مالی از ربا بود که این قانون، این شرایط را برای آنان فراهم کرده بود.

این موضوع بسیار قابل تعمق است که آیا نظر دولت موقت و تصمیمات آن زمان در مورد دولتی شدن بانکداری و مصادره بانکها صحیح بوده یا تصمیمات فعلی در مورد آزادی فعالیت بانکهای خصوصی؟ درواقع این پرسش مطرح است که اگر بانکداری باید دولتی باشد، چرا خصوصی شد؟ و اگر اکنون بانکها خصوصی شده و این کار، صحیح است، پس سیاستهای اتخاذ شده در آن دوران غلط بوده است. پس اگر مصادره بانکها غلط بوده، باید اموال مصادره شدهی کسانی که در آن ده بانک خصوصی قبل انقلاب فعالیت داشتند، به صاحبانشان برگردانده شود. یا اگر آن روش صحیح بوده، چرا اجازهی تاسیس بانک خصوصی داده شده است؟

این دوگانگی در سیاست گذاری موجب عدم امنیت اقتصادی در کشور میشود. ما در وضعیتی هستیم که برای بانکداری خصوصی رانتهای کلانی ایجاد شده است که فقط و فقط به سمت ربا حرکت میکند و به هیچ وجه نمیخواهند از دیگر شیوهها استفاده کند.

آقای دکتر، در کجا این لزوم احساس میشود که بانکداری بدون ربا داشته باشیم؟در فقه اسلامی، ربا به بهره ای گفته میشود که در شرایطی ظالمانه گرفته شده باشد، ولی تصوری که در مورد بهرهی بانکی وجود دارد، خیلی ظالمانه به نظر نمیرسد.

البته این تفسیر شماست. در فقه اسلام چنین تفسیری از ربا نمیشود بلکه طبیعت ربا ظلم است. نه این که ربای ظالمانه وجود دارد و ربای غیر ظالمانه. ظلم به معنی قراردادن شیء در غیر موضع خودش میباشد. این تفسیر شما را اعراب به حضرت رسول (ص) گفتند و ادعا کردند که این ربا نیست. و آیه نازل شد که قَالُواْ إِنَّمَا الْبَیْعُ مِثْلُ الرِّبَا وَأَحَلَّ اللّهُ الْبَیْعَ وَحَرَّمَ الرِّبَا یعنی بیع مثل ربا است ولی خداوند بیع را حلال و ربا را حرام کرده است. در این آیه و آیات دیگر، در مجموع هفت آیه در قرآن در مورد ربا، به صراحت این نوع گرفتن بهره را حرام دانسته است.

البته نگاه دنیای امروز که به تکنولوژی و فناوری مدرن آشنا شده، گمان میکند که پیامبر اسلام در 1400 سال پیش یک ایده و فلسفهی تاریخی را مطرح کردهاند. در صورتی که این اشتباه است. پیامبران باهوشترین، عاقلترین و داناترین افراد روی کره زمین هستند. اگر دقت کنید تنها حضرت محمد (ص) ربا را حرام نکردهاند، بلکه در تورات و انجیل هم ربا هم حرام است و دیانت موسی و عیسی علیهم السلام هر دو ربا را حرام کردهاند. پیامبران شرقی هم ربا را حرام کردهاند. در آیین برهما، بودا، کنفوسیوس و دائو دجینگ هم ربا حرام است. پس حکمتی در حرام کردنش بوده و امر خداوند در آن است. هنگامی که امر الهی بر چیزی قرار میگیرد حتماً حکمتها و دلایل خاصی دارد، و اگر ما این دلایل را نمی فهمیم دلیل نمیشود که آنها تاریخی صحبت کرده یاشند یا قدیمی هستند.

اما در سایر نقاط دنیا و کشورهایی که از یک نظام بانکداری، پولی و مالی قوی برخوردارند، بحثی در قالب ربا مطرح نیست؟!

درست است که اقتصاد کشورهای صنعتی پیشرفته است اما ضعف آنها و بحرانهایی که دچار آن میشوند ناشی از ربا است. با استفاده از ریاضیات عالی طی مقالات متعددی اثبات کردهام که علت تمام بحرانها و نوسانات اقتصادی در سطح جهان، ربا است. با الگوهای ریاضی میتوان نشان داد که ربا چگونه از بازارهای پولی حرکت میکند و بر بازارهای حقیقی اثر میگذارد و اقتصادها را دچار ورشکستگیها میکند. به باقی حکمتهای حرمت ربا اشاره نمیکنم، ولی همین کافی است تا بفهمیم کسی که در چند هزار سال پیش فرمود ربا حرام است، فکرش بیش از ما کار میکرده. اکنون ما در قرن 21 هنوز درگیر بحرانهای پیاپی هستیم که اقتصادهای جهان را دچار ورشکستگی و بیکاری میکند. با مدلهای ریاضی، این فرضیه را بر اقتصاد امریکا تست کردم. آزمونها نشان داد که بحرانهای اقتصادی که از آمریکا شروع و بعد به کل کشورهای جهان میرسد ناشی از استفاده از ربا است.

اما آن زمان نظام بانکداری متعارف وجود نداشت؛ در واقع بسیاری از اقتصاددانان معتقدند نظام بانکداری بدون ربا در برابر بانکداری متعارف مطرح میشود؟

فرقی نمیکند. اتفاقا همین آیهای که عرض کردم، در ارتباط با خرید و فروش مدت دار خرما بود؛ یعنی خرما الان فروخته میشد و پول آن بعد از مدتی به مقدار بیشتری پس گرفته میشد. مسئلهی اساسی که در تفسیر نرخ بهره و ربا هست و اشتباهی که در فقه رخ میدهد این است که فقها به “زمان” به عنوان “وسیلهی” برای تعریف ربا نمیپردازند. عنوان میشود که اگر مبادله ای به مازاد صورت بگیرد ربا است. اما نمیگویند هیچ وقت مبادلهای به مازاد صورت نمیگیرد مگر آنکه زمان دریافت و پرداخت مبادله یکی نباشد. یعنی اکنون من یکصد تومن به شما میدهم که شما همان یکصد تومان را در همان لحظه به من برگردانید. این معامله عبث است. نه شما منفعتی در آن دارید و نه من. ولی این مبادله بین من و شما میتواند به گونه ای صورت بگیرد که صد تومان یک ماه نزد شما باشد و بعد شما صد تومان به علاوه ده تومان اضافه به من برگردانید. در اینجا معامله پول میتواند از لحاظ مادی عبث نباشد. و علت آن ورود زمان در معامله است. یعنی ربا وقتی مفهوم پیدا میکند که معامله مدتدار باشد. لذا اساس ورود معامله به ربا، زمان است. ورود زمان ایجاد ربا میکند.

و در واقع این فصل تمیز ربا و بیع است؟

بله؛ تفاوت ربا و بیع در مسئلهی ورود زمان به معامله و مازادی است که از ارجحیت زمانی بر مبلغ اسمی معامله ناشی میشود. ربا به این مفهوم مازادی است که در طول زمان، بدون انجام هیچ کار اضافهای روی یک دارایی دریافت میگردد. به شرطی که دارایی الزاماً همان دارایی نباشد، چون مفهوم در این حالت اجاره را میدهد. بلکه یک دارایی مشابه. به هرحال، اشکال از روش استنباط فقه است. رویهی بررسی و متدولوژی استنباط در فقه متداول غلط است. بطور کلی فقه، علم نیست. چون در بارهی یک مسئلهی فقهی واحد، اظهار نظر دو فرد فقیه لزوماً به جواب واحد نمیرسد. و اگر فقه علم باشد، الزاماً در مسئله واحد باید به یک جواب برسند. پس اشکال از متدولوژی فقه است که نتوانسته خوب استنباط کند و بفهمد که منظور فرمایش پیامبر اکرم (ص) چه بوده است. متدولوژی فقه را باید به گونه ای اصلاح کرد که استنباط صحیحی از قرآن کریم داشته باشد.

آیا باید پیش شرطهای خاصی برای نظام بانکداری بدون ربا مهیا شود و بعد این قانون به اجرا درآید؟ منظورم این است که در همهی زمینهها حرف و دستور خدا و قرآن را اجرا کنیم و بعد سراغ نظام بانکداریمان برویم، یا این که میشود بدون اجرا کردن باقی دستورها این یکی را اجرا کرد؟

ببینید، اول باید انسانهایی داشته باشیم که به مفهوم اصلی تفقه داشته باشند. در قرآن فقه به «حافظه» نسبت داده نمیشود، فقه به «قلب» نسبت داده میشود. قلب به مفهوم دل. در قرآن میگوید: لهم قلوبون لایفقهون بها ؛ قلب دارند، ولی با آن فقه ندارند.

اول باید این فقه پیدا شود. باید اول کسانی باشند که بتوانند احکام الهی را درک کنند. کسانی که به استنباط احکام فرعی از احادیث و سنت میپردازند، معلوم نیست که جایگاه صحیحی در تفقه داشته باشند. بلکه باید به مدارجی از اجتهاد رسیده باشند که آن مدارج اجازهی این استنباط را به آنها بدهد. اگر این افراد پیدا شدند و توانستند فقه را به طور مشخص از قرآن استنباط کنند، میشود تازه فهمید چارچوب اصلی فقه در کجاست.

چرا گفتم به طور مشخص از قرآن؟ و نگفتم از احادیث و اخبار؟ چرا که احادیث و اخبار طبقهبندی متعددی دارند و بیست و سه طبقه حدیث و خبر وجود دارد. از اخبار جعلی تا اخبار موثق. و این بیست و سه رده، هر کدامشان دچار ظن هستند. پس نمی شود بر مبنای آنها نظر «امام» علیه السلام را فهمید، به علاوه اخبار جعلی اینقدر زیاد است که در مقدمه بحارالانوار مرحوم مجلسی دوم به تفصیل به این موضوع پرداخته است. در نتیجه در اخبار برای هر موضوعی هم ضدش هست و هم نقیضش و هم مقیدش؛ یعنی میتوان دربارهی یک مسئله ساده اخباری را پیدا کرد که تاییدش میکنند و اخباری که ردش میکنند. با این مبنا نمیشود به قواعد ثابتی رسید که مورد استفاده قانونگذاری باشد، پس باید تاکید را روی قرآن گذاشت. قرآن به عنوان سند اساسی استنباط احکام باید مورد استفاده و مبنا قرار بگیرد و احکام بر اساس آن مشخص شود.

پس باید ابتدا فقه را اصلاح کرد؛ رویه یافتن احکام که اصلاح شد، بر مبنای آن اصول را تدوین کرد، آن اصول هنگامی که به اقتصاددان، جامعه شناس یا سایر کارشناسان سپرده شود، قواعد آن رشته را بر مبنای آن اصول تدوین میکنند.

پس به نظر شما اصلاح فقه، مقدمه و پیش شرط رسیدن به بانکداری بدون رباست؟ و آیا خود شما در این زمینه کاری کردهاید؟

بله؛ اصلاح فقه نه تنها پیششرط اصلاح بانکداری اسلامی در ایران است بلکه سایر روابط اجتماعی نیز باید بر این اساس اصلاح شود. البته فقه نه آن چیزی است که در حال حاضر رایج است. فقه مبتنی بر شرع ملازم با عقل است و آنچه که ملازم با عقل است برای جامعه مفید است. البته اصلاخ فقه به معنای پویایی عقلی آن است. در این ارتباط از ده سال پیش بطور مشخص سلسله تحقیقاتی را آغاز کردم که بسیاری از آنها را در سایت خودم قرار دادهام.به هر حال تا حدودی مواردی را تعریف و طراحی کردم که مورد اقبال جوامع علمی ملی و بین المللی هم قرار گرفت حتی کارگروه طرح تحول بانکی نیز آن را به عنوان یکی از مباحث اصلی طرح تحول بانکی مورد توجه قرار داده است. مباحث مختلفی از این موضوع یعنی بانکداری راستین را حتی به کمیسیون اقتصادی اتحادیه اروپا، کنفرانسهایی که در کشورهای اسلامی برگزار شد و بسیاری از اساتید و محققین بینالمللی ارسال کردم و نظرات آنها را نیز دریافت نمودم که موضوع مصاحبهای جداگانه است. به نظر حقیر مشکل اصلی اقتصاد امریکا و اروپا که آنها را به مرحله بحران نزدیک کرده، مشکل ساختارهای مالی و بانکی این کشورهاست که با بانکداری راستین قابل اصلاح است.

با توجه به اینکه اکنون بند نخست طرح تحول نظام بانکی بطور مستقیم به حاکم شدن بانکداری اسلامی اشاره میکند و البته با توجه به آنچه اکنون بر نظام بانکداری ایران میگذرد، به نظر شما اکنون چقدر از مسیر رسیدن به بانکداری اسلامی و البته بدون ربا باقی مانده است؟

بانکداری اسلامی و بانکداری بدون ربا دو مقوله جدا از هم هستند. بانکداری اسلامی اصول متنوع زیادی دارد و بانکداری بدون ربا در ذیل آن قرار میگیرد. بانکداری اسلامی بسیار متعالی است و حصول آن کار سادهای نیست. ولی این موضوع به معنای ناتوانی در دستیابی به آن نیست. برای مثال اصول منع ظلم، غرر، غصب علاوه بر منع ربا باید در بانکداری اسلامی رعایت شود. این کلمات هرچند ساده به نظر میرسند ولی دریایی از آثار عملیاتی را با خود در بانکداری به همراه خواهند داشت که جمیع وجوه بانکداری را تحت تأثیر قرار میدهند.

اما میتوانیم بیان کنیم که بانکداری بدون ربا، مقدمه ای بر بانکداری اسلامی است ؟

بله؛ البته. به مشکلات موجود در قانون عملیات بانکی بدون ربا اشاره کردم. ولی اجازه بدهید به حسن آن قانون نیز اشاره کنم. قانون عملیات بانکی بدون ربا در عمل هر لحظه به تمام کارمندان بانکها در همه کشور این امر را گوشزد کرد که ربا حرام است. هرچند عملکرد بانکها دور زدن این مقهوم بود، اما این را به شدت به کارمندان بانکی یادآور شد که ربا حرام است. این بسیار مهم است؛ چرا که زمینه عقیدتی را برای حذف ربا از سیستم بانکی فراهم میکرد. از حدود چهار سال پیش، که اجرای “بانکداری مشارکت در سود و زیان راستین” را در بانک ملی آغاز کردم گرچه در ابتدا پذیرفتن این مساله برای پرسنل بانک بسیار سخت بود، اما پس از مدتی که به صحت این نوع عملیات بانکی پی میبردند، آن را به راحتی میپذیرفتند و به شدت حامی آن میشدند تا آنجا که وسعت کار بیشتر و بیشتر میشد و هم اکنون چند هزار نفر در این بانک با این شیوه بانکداری آشنا شدهاند همه آن را پذیرفتهاند. من این را از آثار اجرای قانون عملیات بانکداری بدون ربا میدانم؛ چرا که این افراد از پیش آموختند که ربا حرام است. یعنی به نظر من قانون عملیات بانکی بدون ربا در این سالها توانسته یک زمینه عقیدتی ایجاد کند. اما اکنون لازم است که سیستمهایی طراحی و اجرا شود که کاملا بدون ربا باشد. پس از آن تازه میتوان زمینهای را فراهم کرد که بانکداری اسلامی، تمام سطوح بانکی از بانکداری قرض الحسنه، خطر پذیر و تأمین مالی خرد گرفته تا بانکداری سرمایهگذاری، تجاری، تخصصی و بانکداری مرکزی را پوشش دهد.پس باید در سطوح مختلف بانکداری از بانکداری مرکزی گرفته تا تامین مالی خرد و قرض الحسنه راه حلهای بانکداری بدون ربا را طراحی کرد. تا این راه حلها ایجاد نشود، نمیتوان از شرایط فعلی به سمت شرایط بانکی بدون ربا و سپس بانکداری اسلامی حرکت کرد؛ یعنی با قانون عملیات بانکی بدون ربا، در شرایط فعلی آن و با سازوکارهای فعلی نمیتوان به حذف واقعی ربا رسید. مگر آن که سیستم فعلی اصلاح شود.

به نظر شما با وجود یک بانکداری اسلامی میتوان به راحتی با سایر کشورهای دنیا مبادلات ارزی داشت؟ البته با این پیش شرط که تحریمی وجود ندارد.

همانطور که گفتید، بزرگترین مساله مبادلات ارزی ایران، مساله تحریم است. وگرنه بانکداری ما چه با ربا باشد و چه بدون ربا، باید بدانیم که تبدیل ارز اصلا جزو موارد ربا تلقی نمیشود.

و اگر بانکی، بخواهد در کشوری دیگر سرمایهگذاری انجام دهد چه؟

سرمایهگذاری اگر در پروژهها باشد، تابع قواعد خودش است و اگر سرمایهگذاری در سپردهگذاری باشد، آنها هم تابع قواعد خودش است که هرکدام را میتوان به تفصیل بررسی نمود. اگر ما بانکداری را به مفهوم آنچه در “بانکداری راستین” مطرح است اصلاح کنیم، هیچ مشکلی در ارتباطات مالی و بانکی بینالمللی نخواهیم داشت. بلکه بانکداری راستین الگویی خواهد بود که تمام بانکهای جهان خود را با آن وفق خواهند داد و از آن الگو خواهند گرفت.

منبع : سایت خبری جماران